Impuesto de Enajenación de Bienes Inmuebles

Cuando una persona física enajena un inmueble, el notario que formaliza la operación, debe calcular el I.S.R. correspondiente y enterarlo por cuenta del contribuyente.

¿Cómo proporciona el Notario esta información al enajenante o vendedor?

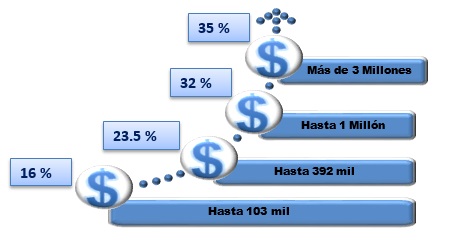

Impuesto progresivo

Los Ingresos bajos están grabados

con tasas porcentuales reducidas

(Si aumentan los ingresos sube la tasa)

EL impuesto federal que debe cubrir el enajenante es el Impuesto Sobre la Renta por Enajenación de Bienes Inmuebles (la palabra Renta de refiere a ganancia, NO a arrendamiento). Este impuesto solo se causa en enajenación con contraprestación pecuniaria (ventas o cesión de derechos con una contraprestación), porque es la ganancia que está obteniendo el enajenante lo que grava este impuesto.

• La ganancia de la enajenación se obtiene de una simple resta:

• El valor en que está vendiendo el enajenante menos el valor en que compró:

• Compró en $1’000,000 y Vende en $2’000,000 tiene una ganancia de $1’000,000

Sobre la ganancia todavía hay que hacer una serie de cálculos que resultarán en el impuesto a pagar. Si no hay ganancia o existe pérdida No hay impuesto.

Por eso la Ley determina que el valor en que adquirió el vendedor deberá “actualizarse o ajustarse” a su equivalente de hoy en día, al mismo tiempo la construcción deberá depreciarse, porque el propio transcurso de tiempo la va deteriorando. Y que mejor forma de conocer la inflación que el Índice Nacional de Precios al Consumidor, por lo que se requiere hacer una serie de cálculos para determinar la equivalencia (actualización) del precio en que adquirió el vendedor.

Los notarios ante quienes se consignen operaciones de enajenación de bienes inmuebles, cumplirán con la obligación de entregar al contribuyente la información relativa a la determinación del cálculo del I.S.R., cuando se entregue el documento que contenga como mínimo los siguientes datos:

1. Nombre y RFC del fedatario (notario)

2. Nombre y RFC del contribuyente o, en su caso, la CURP

3. Precio de enajenación del terreno y de la construcción, desglosando ingresos gravados y exentos

4. Fecha de enajenación del terreno y de la construcción (día, mes y año)

5. Costo del terreno y de la construcción (histórico u actualizado)

6. Fecha de adquisición de terreno y de la construcción (día, mes y año)

7. Desglose de las deducciones autorizadas, con fecha (día, mes y año) así como el monto histórico y actualizado

8. El I.S.R. causado y retenido generados por la emanación

9. El procedimiento utilizado para el cálculo de la retención del impuesto

Fundamento legal: Artículo 126 de la Ley del Impuesto Sobre la Renta, y regla 3.15.5 de la Resolución Miscelánea Fiscal para 2017

Esta actualización debe realizarse exclusivamente cuando el vendedor haya adquirido por compraventa, si adquirió por herencia o donación, habrá que remitirse históricamente a los antecedentes hasta encontrar la compra venta.

En este tipo de operaciones, el propietario no causa el impuesto porque no obtiene ninguna ganancia (donación o muerte es decir herencia)

Mediante el formato correspondiente podemos calcular su impuesto y analizar las posibles deducciones, estamos a sus órdenes.